Снижение цен на жилье обернется трудностями для заемщиков

Банки могут повысить требования к доходам заемщиков, а повышение первоначального взноса скорее всего коснется всех ипотечных программ.

С октября 2023 года темп роста цен на вторичное жилье в Москве начал стремительно падать. Так, в октябре – ноябре рост цен снизился до 0,8%, в декабре – уже до 0,5%, а в январе 2024 года приблизился к нулевым значениям, заявил руководитель аналитического центра «Индикаторы рынка недвижимости IRN.RU» Олег Репченко.

При этом эксперт отметил, что поведение продавцов на рынке жилья в начале 2024 года является нехарактерным, так как «обычно в это время многие продавцы снимают квартиры с продажи».

Что будет с ценами на квартиры в 2024 году

«Накопление квартир в экспозиции и близкая к стагнации ценовая динамика свидетельствуют о сокращении спроса, что неудивительно, учитывая астрономический уровень ипотечных ставок», — констатирует Репченко. Он также прогнозирует, что в ближайшее время цены на недвижимость не будут сильно меняться, а весной за счет накопления предложений, стоимость недвижимости будет постепенно снижаться.

Ожидать коррекции цен на первичном рынке на фоне снижения выдач льготной ипотеки, а на вторичном из-за высоких ставок по ипотеке стоит в краткосрочной перспективе, считает главный аналитик управления ипотечных продуктов «Росбанк Дом» Ирина Бабина. Однако в долгосрочной перспективе она ждет роста цен на недвижимость. На это, по ее мнению, может повлиять удорожание строительных материалов и стоимости труда, роста стоимости земельных участков и их дефицит, инфляция. Главный аналитик Совкомбанка Анна Землянова также ожидает в будущем роста цен на новостройки, но не исключает небольшого снижения цен на вторичное жилье на уровне 2%.

В конце декабря 2023 года президент Сбербанка Герман Греф также прогнозировал снижение стоимости жилья на фоне сокращения объемов ипотеки, которая субсидируется государством. По его словам, более 70% ипотеки реализуется по льготным программам и государственным субсидиям. Субсидии уже начинают сокращать, а значит — цены будут падать, заявлял банкир. Кроме того, из-за роста ключевой ставки ипотечные кредиты становятся все менее доступными. Все это скажется на снижении цены на жилую недвижимость.

Тем, кто берет ипотеку сейчас, не позавидуешь

Банки будут пересматривать размер первоначального взноса по ипотеке в течение 2024 года и Бабина считает, что он будет расти. «Банк России планирует уточнить макропруденциальные требования к ипотеке: <…> было предусмотрено поэтапное повышение требований к минимальному первоначальному взносу: с 1 июня 2023 года — на 20%, с 1 января 2024 года — на 30%», поэтому высока вероятность того, что к концу текущего года мы увидим повышение первоначального взноса по всем ипотечным программам», — напомнила она.

Землянова с ней согласна и утверждает, что размер первоначального взноса зависит не только от макропруденциальных надбавок, но также и от решения, которое может принять Банк России по изменению условий субсидируемых программ. Сейчас банкам при выдаче ипотеки с низким первоначальным взносом нужно обращаться к своим резервам, что «снижает стимулы выдавать ипотечные кредиты с небольшим первоначальным взносом». Однако Землянова считает, что банки могут самостоятельно корректировать размер первоначального взноса в зависимости от подхода к оценке рисков и маржинальности.

В пресс-службе ВТБ утверждают, что «основные меры, направленные на «охлаждение» ипотечного сегмента, уже были реализованы», поэтому банк не ожидает в ближайшее время изменения уровня первоначального взноса.

В декабре 2023 года правительство приняло решение о повышении первоначального взноса по льготной ипотеке, которая выдается по ставке 8% годовых на покупку жилья в новостройках, строительство частного дома или приобретение земельного участка для его строительства. Теперь он составляет 30% от суммы кредита вместо 20% ранее.

Снижение цен не повлияет на уровень одобрений по ипотеки

Для одобрения ипотеки в 2024 году главными критериями для заемщика являются наличие средств для первоначального взноса от 20%, а также невысокая долговая нагрузка. Однако Землянова исходит из того, что на одобряемость ипотеки повлияло «увеличение макропруденциальных надбавок для банков при выдаче клиентам с повышенной долговой нагрузкой и низким первоначальным взносом». В дальнейшем, по ее мнению, на уровень одобрений также могут повлиять количественные ограничения.

В пресс-службе ВТБ заявили, что динамика цен на недвижимость не влияет на уровень одобрения ипотеки. «Принимая решение о выдаче кредита, банки ориентируются на такие параметры, как уровень дохода клиента, размер долговой нагрузки, качество кредитной истории, а также ряд других параметров», — объяснили там.

Заёмщики под более строгим контролем

В ноябре 2023 года сообщалось, что в третьем квартале 2023 года доля кредитов заемщикам с предельным ПДН, превышающей 80%, достигла исторически максимального значения — 47% от объема ипотечных выдач, а доля кредитов с первоначальным взносом до 20% превысила половину всех выдач. Рекордный рост ипотечного рынка — более чем на треть к ноябрь 2023 года — объясняется тем, что на него приходят все более рискованные группы клиентов.

ЦБ не раз указывал на риски, связанные с перегревом рынка ипотечного кредитования, а также выступал с критикой льготных ипотечных программ, которые, по его мнению, «уместны только как антикризисная мера». Также именно с ипотекой регулятор связывал один из дисбалансов в экономике, так как «она накачана льготными и псевдольготными программами».

На фоне повышения макронадбавок по ипотеке для банков, есть вероятность, что они будут уделять повышенное внимание долговой нагрузке заёмщиков, считают Землянова и Бабина. Банки вполне могут повысить требования к уровню доходов, чему рост ставок и цен на жилье может только способствовать.

Источник: Frank Media

Возможно вам будут интересны эти новости:

-

UBS планирует закрыть большинство счетов россиян в Credit Suisse

2 Август 2023UBS планирует закрыть большинство счетов россиян в Credit Suisse

2 Август 2023UBS планирует закрыть большинство счетов россиян в Credit Suisse -

В России увеличилось количество инвестиционных сделок с новостройками

11 Июнь 2020В России увеличилось количество инвестиционных сделок с новостройками

11 Июнь 2020В России увеличилось количество инвестиционных сделок с новостройками -

В России предложили изменить порядок при переводе денег

19 Май 2023В России предложили изменить порядок при переводе денег

19 Май 2023В России предложили изменить порядок при переводе денег -

Сбербанк запустил обмен наличных дирхамов на рубли

2 Февраль 2023Сбербанк запустил обмен наличных дирхамов на рубли

2 Февраль 2023Сбербанк запустил обмен наличных дирхамов на рубли -

Чем вызван стремительный рост активов и прибыли китайских банков в России

20 Апрель 2023Чем вызван стремительный рост активов и прибыли китайских банков в России

20 Апрель 2023Чем вызван стремительный рост активов и прибыли китайских банков в России -

Банки с иностранным капиталом, работающие в России, 2023

3 Апрель 2023Банки с иностранным капиталом, работающие в России, 2023

3 Апрель 2023Банки с иностранным капиталом, работающие в России, 2023 -

Райффайзен банк приостанавливает прием и покупку валюты у населения

28 Июль 2023Райффайзен банк приостанавливает прием и покупку валюты у населения

28 Июль 2023Райффайзен банк приостанавливает прием и покупку валюты у населения -

Тинькофф отменил для граждан комиссию за входящие международные переводы

8 Апрель 2023Тинькофф отменил для граждан комиссию за входящие международные переводы

8 Апрель 2023Тинькофф отменил для граждан комиссию за входящие международные переводы -

МТС Банк запустил переводы в Турцию с получением наличных в стране

4 Февраль 2023МТС Банк запустил переводы в Турцию с получением наличных в стране

4 Февраль 2023МТС Банк запустил переводы в Турцию с получением наличных в стране -

Немецкий Commerzbank прекратил обслуживать платежи в Россию

10 Март 2023Немецкий Commerzbank прекратил обслуживать платежи в Россию

10 Март 2023Немецкий Commerzbank прекратил обслуживать платежи в Россию -

В Тинькофф банке ожидают возобновления международных переводов до 28 июля

26 Июль 2023В Тинькофф банке ожидают возобновления международных переводов до 28 июля

26 Июль 2023В Тинькофф банке ожидают возобновления международных переводов до 28 июля -

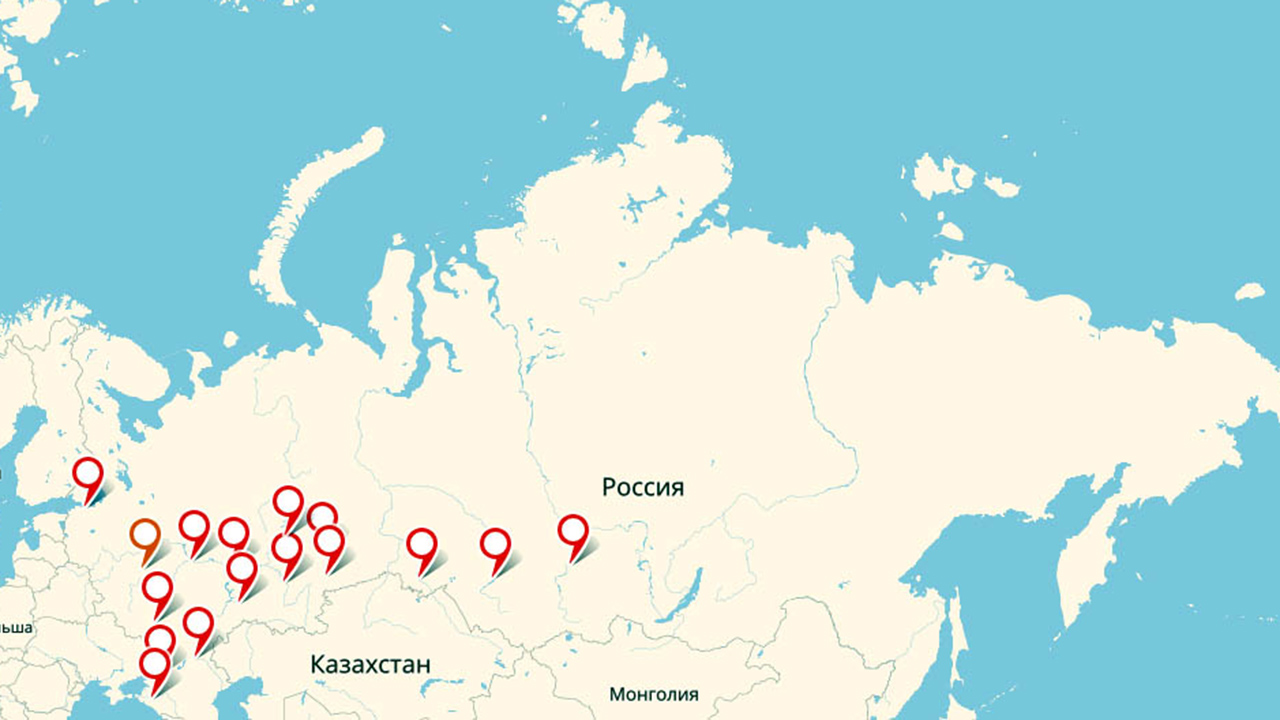

В каких городах-миллионниках больше всего выросли цены на жилье с начала 2023 года

10 Август 2023В каких городах-миллионниках больше всего выросли цены на жилье с начала 2023 года

10 Август 2023В каких городах-миллионниках больше всего выросли цены на жилье с начала 2023 года -

Основной акционер российского Экспобанка Игорь Ким намерен создать банк в Казахстане

7 Декабрь 2023Основной акционер российского Экспобанка Игорь Ким намерен создать банк в Казахстане

7 Декабрь 2023Основной акционер российского Экспобанка Игорь Ким намерен создать банк в Казахстане -

Экспобанк не будет взимать плату с валютных счетов до 10 тысяч долларов или евро

5 Октябрь 2022Экспобанк не будет взимать плату с валютных счетов до 10 тысяч долларов или евро

5 Октябрь 2022Экспобанк не будет взимать плату с валютных счетов до 10 тысяч долларов или евро -

Банки ОАЭ стали блокировать счета и ограничивать расчеты с россиянами

19 Февраль 2024Банки ОАЭ стали блокировать счета и ограничивать расчеты с россиянами

19 Февраль 2024Банки ОАЭ стали блокировать счета и ограничивать расчеты с россиянами -

Казахстанский Нурбанк разорвал коротношения с двумя российскими банками

23 Май 2023Казахстанский Нурбанк разорвал коротношения с двумя российскими банками

23 Май 2023Казахстанский Нурбанк разорвал коротношения с двумя российскими банками -

Активы Sberbank Europe может купить группа экс-менеджеров банка

16 Июнь 2023Активы Sberbank Europe может купить группа экс-менеджеров банка

16 Июнь 2023Активы Sberbank Europe может купить группа экс-менеджеров банка -

В ЕС выявили «отстающие» по заморозке активов россиян страны

13 Январь 2023В ЕС выявили «отстающие» по заморозке активов россиян страны

13 Январь 2023В ЕС выявили «отстающие» по заморозке активов россиян страны -

ЦБ поддержал открытие филиалов иностранных банков в России

18 Июль 2023ЦБ поддержал открытие филиалов иностранных банков в России

18 Июль 2023ЦБ поддержал открытие филиалов иностранных банков в России -

Минфин США снял ограничения с экс-структуры Сбербанка в Казахстане

9 Март 2023Минфин США снял ограничения с экс-структуры Сбербанка в Казахстане

9 Март 2023Минфин США снял ограничения с экс-структуры Сбербанка в Казахстане -

Банк ТОЧКА запустил переводы в грузинских лари

29 Апрель 2023Банк ТОЧКА запустил переводы в грузинских лари

29 Апрель 2023Банк ТОЧКА запустил переводы в грузинских лари -

ВТБ запустил международные переводы наличными

27 Октябрь 2023ВТБ запустил международные переводы наличными

27 Октябрь 2023ВТБ запустил международные переводы наличными -

В банках Казахстана с начала года удвоилась доля депозитов иностранцев

24 Август 2022В банках Казахстана с начала года удвоилась доля депозитов иностранцев

24 Август 2022В банках Казахстана с начала года удвоилась доля депозитов иностранцев -

Выдачи ипотеки в России в январе—феврале откатились к минимуму за 4 года

7 Март 2024Выдачи ипотеки в России в январе—феврале откатились к минимуму за 4 года

7 Март 2024Выдачи ипотеки в России в январе—феврале откатились к минимуму за 4 года -

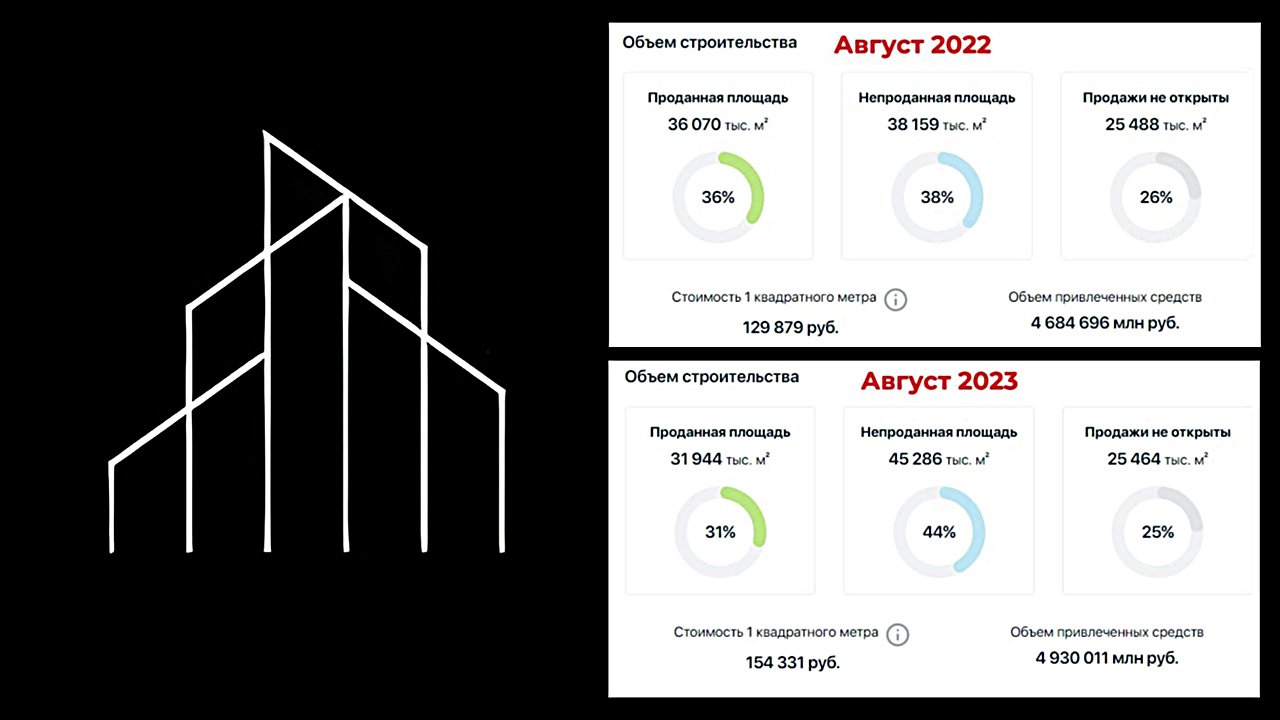

Как изменились продажи жилой недвижимости на первичном рынке в России за год

30 Август 2023Как изменились продажи жилой недвижимости на первичном рынке в России за год

30 Август 2023Как изменились продажи жилой недвижимости на первичном рынке в России за год -

Массовое увеличение максимальной ставки по депозитам в юанях

3 Май 2023Массовое увеличение максимальной ставки по депозитам в юанях

3 Май 2023Массовое увеличение максимальной ставки по депозитам в юанях -

Ипотека начинает расти перед осенними ограничениями

11 Август 2023Ипотека начинает расти перед осенними ограничениями

11 Август 2023Ипотека начинает расти перед осенними ограничениями -

Капитал за «Открытие»: ВТБ договорился об условиях покупки банка

7 Декабрь 2022Капитал за «Открытие»: ВТБ договорился об условиях покупки банка

7 Декабрь 2022Капитал за «Открытие»: ВТБ договорился об условиях покупки банка -

Счета россиян и белорусов "принудительно разделят" в Казахстане

28 Апрель 2023Счета россиян и белорусов "принудительно разделят" в Казахстане

28 Апрель 2023Счета россиян и белорусов "принудительно разделят" в Казахстане -

15 лучших российских банков для миллионеров – 2023

26 Август 202315 лучших российских банков для миллионеров – 2023

26 Август 202315 лучших российских банков для миллионеров – 2023 -

Росбанк внедрил переводы за границу криптовалютой

9 Июнь 2023Росбанк внедрил переводы за границу криптовалютой

9 Июнь 2023Росбанк внедрил переводы за границу криптовалютой -

Спрос на льготную ипотеку в столичных регионах резко упал в январе

6 Февраль 2024Спрос на льготную ипотеку в столичных регионах резко упал в январе

6 Февраль 2024Спрос на льготную ипотеку в столичных регионах резко упал в январе -

Казахстанский Kaspi подал заявку на проведение IPO на бирже Nasdaq

29 Декабрь 2023Казахстанский Kaspi подал заявку на проведение IPO на бирже Nasdaq

29 Декабрь 2023Казахстанский Kaspi подал заявку на проведение IPO на бирже Nasdaq -

Райффайзенбанк вводит плату за хранение долларов и евро для юридических лиц

18 Март 2023Райффайзенбанк вводит плату за хранение долларов и евро для юридических лиц

18 Март 2023Райффайзенбанк вводит плату за хранение долларов и евро для юридических лиц -

Лидеры рейтинга самых надежных банков соседних стран — 2023

27 Март 2023Лидеры рейтинга самых надежных банков соседних стран — 2023

27 Март 2023Лидеры рейтинга самых надежных банков соседних стран — 2023 -

БКС банк повышает комиссию за онлайн-переводы рублей за рубеж

22 Ноябрь 2023БКС банк повышает комиссию за онлайн-переводы рублей за рубеж

22 Ноябрь 2023БКС банк повышает комиссию за онлайн-переводы рублей за рубеж -

Разбираемся в ограничениях для россиян на открытие новых счетов и хранение средств в ЕС

3 Январь 2023Разбираемся в ограничениях для россиян на открытие новых счетов и хранение средств в ЕС

3 Январь 2023Разбираемся в ограничениях для россиян на открытие новых счетов и хранение средств в ЕС -

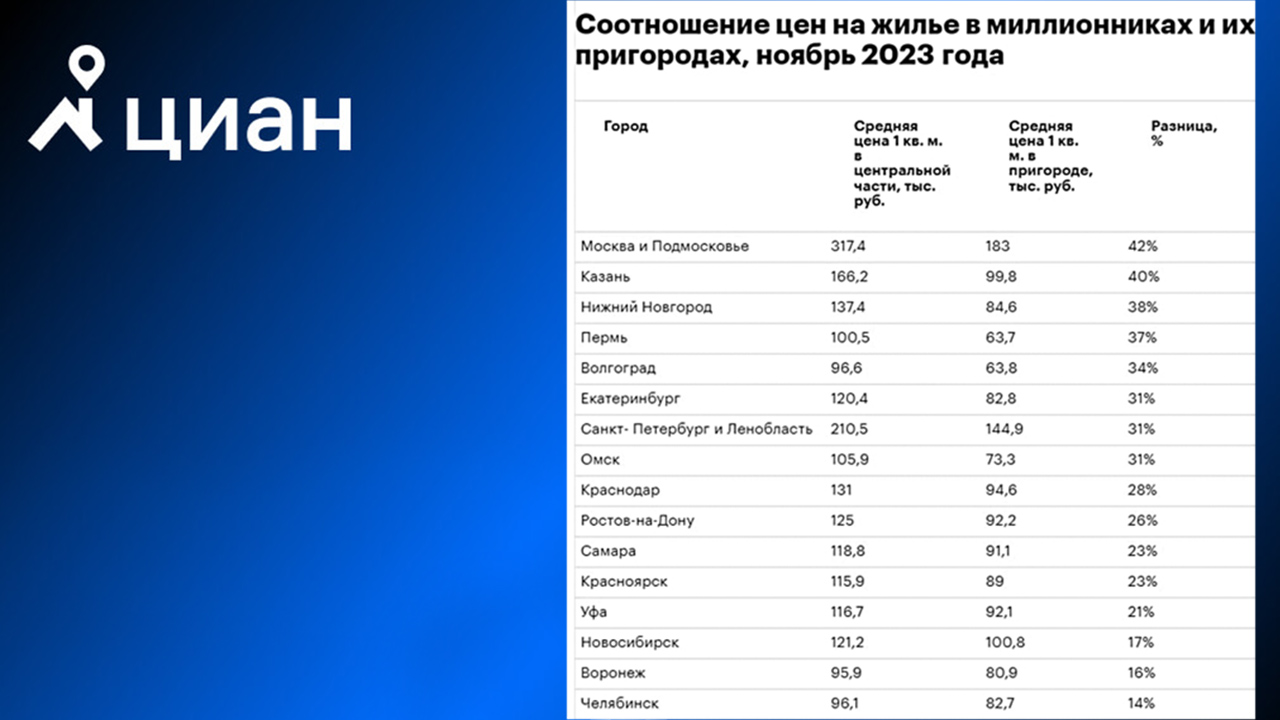

Эксперты оценили разницу в стоимости жилья в мегаполисах и пригородах

3 Декабрь 2023Эксперты оценили разницу в стоимости жилья в мегаполисах и пригородах

3 Декабрь 2023Эксперты оценили разницу в стоимости жилья в мегаполисах и пригородах -

Райффайзенбанк вводит комиссию в 50% на зачисления в долларах из других банков

22 Август 2023Райффайзенбанк вводит комиссию в 50% на зачисления в долларах из других банков

22 Август 2023Райффайзенбанк вводит комиссию в 50% на зачисления в долларах из других банков -

Переводы валюты за рубеж – актуальные условия российских банков

4 Март 2023Переводы валюты за рубеж – актуальные условия российских банков

4 Март 2023Переводы валюты за рубеж – актуальные условия российских банков -

Raiffeisen Bank International собирается сокращать объем операций в России

31 Март 2023Raiffeisen Bank International собирается сокращать объем операций в России

31 Март 2023Raiffeisen Bank International собирается сокращать объем операций в России -

Власти в течение трех месяцев будут наблюдать за ситуацией на ипотечном рынке страны, после чего планируется подготовить для правительства новые предложения.

4 Февраль 2024Власти в течение трех месяцев будут наблюдать за ситуацией на ипотечном рынке страны, после чего планируется подготовить для правительства новые предложения.

4 Февраль 2024Власти в течение трех месяцев будут наблюдать за ситуацией на ипотечном рынке страны, после чего планируется подготовить для правительства новые предложения. -

Halyk Bank продал российский Москоммерцбанк за 1,1 млрд рублей

17 Март 2023Halyk Bank продал российский Москоммерцбанк за 1,1 млрд рублей

17 Март 2023Halyk Bank продал российский Москоммерцбанк за 1,1 млрд рублей -

Кипрский Hellenic Bank назван лучшим банком в Западной Европе

12 Апрель 2023Кипрский Hellenic Bank назван лучшим банком в Западной Европе

12 Апрель 2023Кипрский Hellenic Bank назван лучшим банком в Западной Европе -

Raiffeisen Bank International откладывает выход из России

11 Июль 2023Raiffeisen Bank International откладывает выход из России

11 Июль 2023Raiffeisen Bank International откладывает выход из России -

Российский JPMorgan нарастил активы вчетверо несмотря на заявления об уходе

21 Ноябрь 2023Российский JPMorgan нарастил активы вчетверо несмотря на заявления об уходе

21 Ноябрь 2023Российский JPMorgan нарастил активы вчетверо несмотря на заявления об уходе -

Bank of Cyprus закрыл представительства в Москве и Санкт-Петербурге

24 Январь 2024Bank of Cyprus закрыл представительства в Москве и Санкт-Петербурге

24 Январь 2024Bank of Cyprus закрыл представительства в Москве и Санкт-Петербурге -

Где сейчас гражданину России оформить зарубежную банковскую карту

13 Апрель 2023Где сейчас гражданину России оформить зарубежную банковскую карту

13 Апрель 2023Где сейчас гражданину России оформить зарубежную банковскую карту -

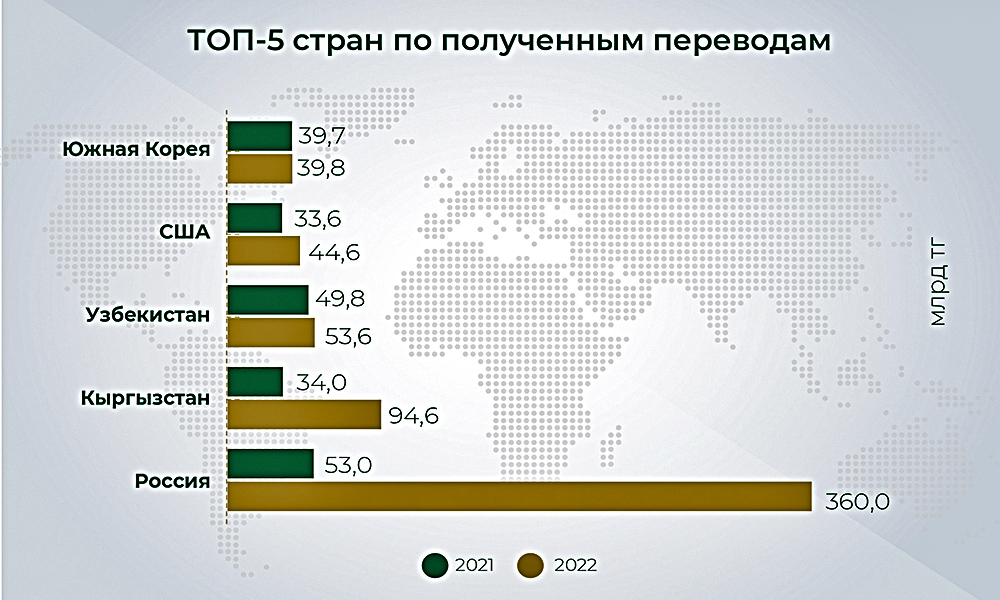

В Казахстане зафиксировали рекордный рост переводов из России в 2022 году

30 Март 2023В Казахстане зафиксировали рекордный рост переводов из России в 2022 году

30 Март 2023В Казахстане зафиксировали рекордный рост переводов из России в 2022 году -

Банк Ренессанс Кредит восстановил валютные переводы в Грузию и Армению

22 Март 2023Банк Ренессанс Кредит восстановил валютные переводы в Грузию и Армению

22 Март 2023Банк Ренессанс Кредит восстановил валютные переводы в Грузию и Армению -

Какие российские банки открывают депозиты в долларах и евро?

6 Июнь 2023Какие российские банки открывают депозиты в долларах и евро?

6 Июнь 2023Какие российские банки открывают депозиты в долларах и евро? -

Больше 120 000 гектар земель в России пригодны под жилую застройку

3 Август 2023Больше 120 000 гектар земель в России пригодны под жилую застройку

3 Август 2023Больше 120 000 гектар земель в России пригодны под жилую застройку -

В Дубае вводят ежегодный налог в 20% для иностранных банков

8 Март 2024В Дубае вводят ежегодный налог в 20% для иностранных банков

8 Март 2024В Дубае вводят ежегодный налог в 20% для иностранных банков -

Ильдар Хусаинов о том, что происходит в сфере недвижимости России на этой неделе?

25 Сентябрь 2022Ильдар Хусаинов о том, что происходит в сфере недвижимости России на этой неделе?

25 Сентябрь 2022Ильдар Хусаинов о том, что происходит в сфере недвижимости России на этой неделе? -

Казахстанские партнеры "Юнистрим" приостановили работу с системой переводов

25 Июль 2023Казахстанские партнеры "Юнистрим" приостановили работу с системой переводов

25 Июль 2023Казахстанские партнеры "Юнистрим" приостановили работу с системой переводов -

СберБанк запустил переводы в юанях по России

27 Апрель 2023СберБанк запустил переводы в юанях по России

27 Апрель 2023СберБанк запустил переводы в юанях по России -

Банки Сербии ужесточают требования для россиян

23 Март 2023Банки Сербии ужесточают требования для россиян

23 Март 2023Банки Сербии ужесточают требования для россиян -

Российские банки начали вводить комиссии за внесение на счета долларов и евро

23 Июль 2023Российские банки начали вводить комиссии за внесение на счета долларов и евро

23 Июль 2023Российские банки начали вводить комиссии за внесение на счета долларов и евро -

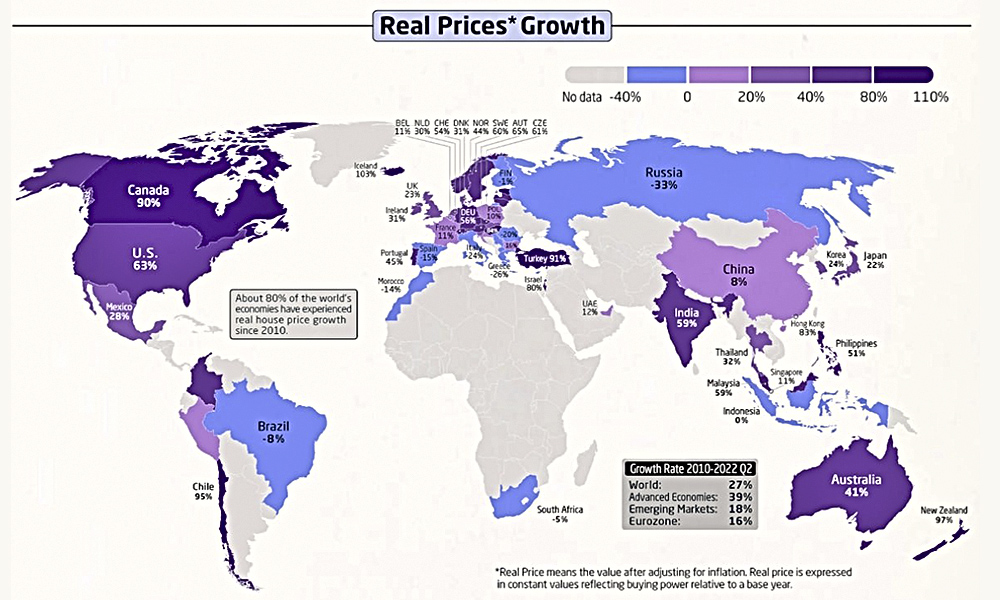

Как менялись цены на жильё в разных странах Мира

4 Апрель 2023Как менялись цены на жильё в разных странах Мира

4 Апрель 2023Как менялись цены на жильё в разных странах Мира -

Банк "Фридом финанс" в Казахстане делает платным выпуск карт для россиян

7 Октябрь 2022Банк "Фридом финанс" в Казахстане делает платным выпуск карт для россиян

7 Октябрь 2022Банк "Фридом финанс" в Казахстане делает платным выпуск карт для россиян -

Объём средств россиян в иностранных банках превысил 7 трлн рублей

7 Октябрь 2023Объём средств россиян в иностранных банках превысил 7 трлн рублей

7 Октябрь 2023Объём средств россиян в иностранных банках превысил 7 трлн рублей -

Нацбанк Казахстана понизил ключевую ставку до 16,5%

27 Август 2023Нацбанк Казахстана понизил ключевую ставку до 16,5%

27 Август 2023Нацбанк Казахстана понизил ключевую ставку до 16,5% -

Газпромбанк продал бизнес-центр "Бульварное кольцо" в центре Москвы

27 Октябрь 2023Газпромбанк продал бизнес-центр "Бульварное кольцо" в центре Москвы

27 Октябрь 2023Газпромбанк продал бизнес-центр "Бульварное кольцо" в центре Москвы -

Forbes разобрался почему Bank of Georgia закрывает российские счета и как их спасти

30 Декабрь 2022Forbes разобрался почему Bank of Georgia закрывает российские счета и как их спасти

30 Декабрь 2022Forbes разобрался почему Bank of Georgia закрывает российские счета и как их спасти -

Цифра банк начнет открывать счета в дирхамах ОАЭ

18 Апрель 2023Цифра банк начнет открывать счета в дирхамах ОАЭ

18 Апрель 2023Цифра банк начнет открывать счета в дирхамах ОАЭ -

Raiffeisen Bank International ограничил российские банки в валютных платежах

24 Февраль 2023Raiffeisen Bank International ограничил российские банки в валютных платежах

24 Февраль 2023Raiffeisen Bank International ограничил российские банки в валютных платежах -

Инвестиционная компания и банк «Фридом Финанс» сменят фирменное наименование на «Цифра»

25 Октябрь 2022Инвестиционная компания и банк «Фридом Финанс» сменят фирменное наименование на «Цифра»

25 Октябрь 2022Инвестиционная компания и банк «Фридом Финанс» сменят фирменное наименование на «Цифра» -

TCS Group 31 января проведет делистинг с LSE

5 Январь 2024TCS Group 31 января проведет делистинг с LSE

5 Январь 2024TCS Group 31 января проведет делистинг с LSE -

СБП будет доступна в интернет-банках, сообщает Банк России

14 Март 2023СБП будет доступна в интернет-банках, сообщает Банк России

14 Март 2023СБП будет доступна в интернет-банках, сообщает Банк России -

МТС-банк начал осуществлять внутрибанковские переводы в свой филиал в ОАЭ

23 Март 2023МТС-банк начал осуществлять внутрибанковские переводы в свой филиал в ОАЭ

23 Март 2023МТС-банк начал осуществлять внутрибанковские переводы в свой филиал в ОАЭ -

Из интересных аукционов: банк ВТБ выставил на продажу собственный офис на Новой Басманной улице, 37А

27 Сентябрь 2022Из интересных аукционов: банк ВТБ выставил на продажу собственный офис на Новой Басманной улице, 37А

27 Сентябрь 2022Из интересных аукционов: банк ВТБ выставил на продажу собственный офис на Новой Басманной улице, 37А -

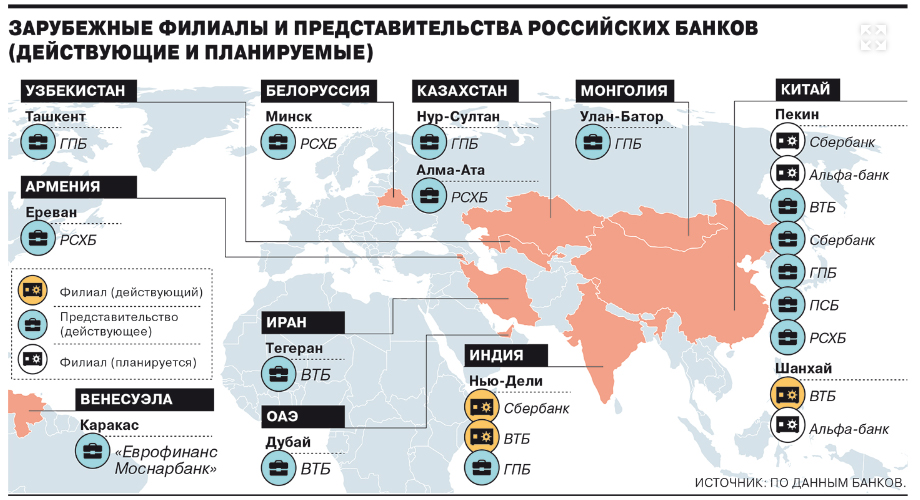

В каких странах мира открыты филиалы и представительства российских банков

4 Декабрь 2023В каких странах мира открыты филиалы и представительства российских банков

4 Декабрь 2023В каких странах мира открыты филиалы и представительства российских банков -

Райффайзенбанк с ноября ограничит географию переводов в евро

28 Октябрь 2023Райффайзенбанк с ноября ограничит географию переводов в евро

28 Октябрь 2023Райффайзенбанк с ноября ограничит географию переводов в евро -

Три российских банка планируют открыть филиалы на Кубе

23 Май 2023Три российских банка планируют открыть филиалы на Кубе

23 Май 2023Три российских банка планируют открыть филиалы на Кубе -

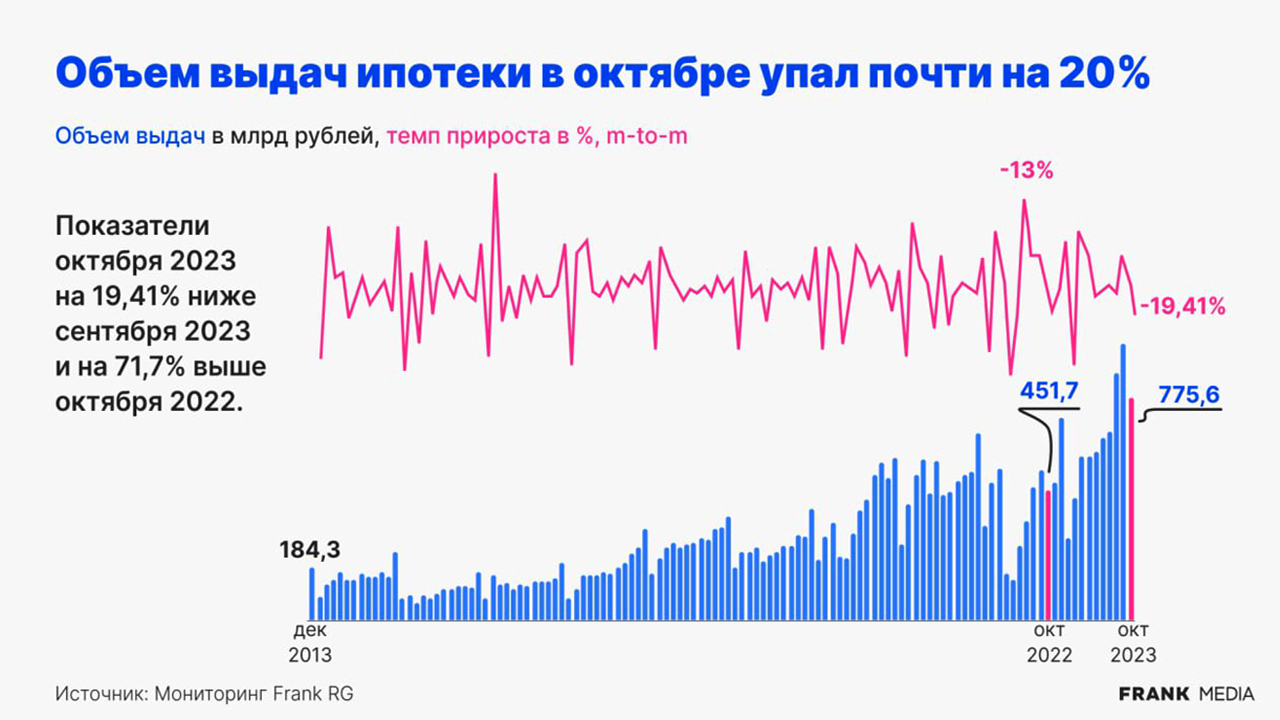

Объем выдачи ипотеки в октябре сократился на 19,4% по сравнению с сентябрем

9 Ноябрь 2023Объем выдачи ипотеки в октябре сократился на 19,4% по сравнению с сентябрем

9 Ноябрь 2023Объем выдачи ипотеки в октябре сократился на 19,4% по сравнению с сентябрем -

Банки ОАЭ ужесточают условия оказания услуг российским компаниям

24 Ноябрь 2023Банки ОАЭ ужесточают условия оказания услуг российским компаниям

24 Ноябрь 2023Банки ОАЭ ужесточают условия оказания услуг российским компаниям -

Блокировка операций в банке Revolut, популярном у релокантов

16 Июнь 2023Блокировка операций в банке Revolut, популярном у релокантов

16 Июнь 2023Блокировка операций в банке Revolut, популярном у релокантов -

Карты UnionPay стали доступны для оформления в Тинькофф

1 Июнь 2023Карты UnionPay стали доступны для оформления в Тинькофф

1 Июнь 2023Карты UnionPay стали доступны для оформления в Тинькофф -

VTB Bank Europe 1 апреля начнет процесс ликвидации

31 Март 2023VTB Bank Europe 1 апреля начнет процесс ликвидации

31 Март 2023VTB Bank Europe 1 апреля начнет процесс ликвидации -

"Промышленная ипотека" как явление экономики в стране обретает всё более чёткие очертания

5 Сентябрь 2022"Промышленная ипотека" как явление экономики в стране обретает всё более чёткие очертания

5 Сентябрь 2022"Промышленная ипотека" как явление экономики в стране обретает всё более чёткие очертания -

"Русский Стандарт" увеличит количество банков и стран для валютных переводов россиян

20 Июль 2023"Русский Стандарт" увеличит количество банков и стран для валютных переводов россиян

20 Июль 2023"Русский Стандарт" увеличит количество банков и стран для валютных переводов россиян -

Financial Times рассказала о тайном клубе европейских банкиров

12 Февраль 2024Financial Times рассказала о тайном клубе европейских банкиров

12 Февраль 2024Financial Times рассказала о тайном клубе европейских банкиров -

Совкомбанк запустил вклад в долларах со ставкой 3% годовых

1 Апрель 2023Совкомбанк запустил вклад в долларах со ставкой 3% годовых

1 Апрель 2023Совкомбанк запустил вклад в долларах со ставкой 3% годовых -

"Деньги застряли": инвесторы теряют возможность заработать на новостройках

26 Октябрь 2022"Деньги застряли": инвесторы теряют возможность заработать на новостройках

26 Октябрь 2022"Деньги застряли": инвесторы теряют возможность заработать на новостройках -

Росбанк снова открывает счета в долларах и евро

22 Апрель 2023Росбанк снова открывает счета в долларах и евро

22 Апрель 2023Росбанк снова открывает счета в долларах и евро